财联社12月12日讯(记者封其娟)想要追上2021年基金分红总额2971.71亿元,2022年还差多远?答案是近700亿元。一边是基金大面积亏损远超去年,一边是基金分红2287亿紧追去年,基金分红对于各参与主体来说各意味着什么?

整体来看,公募基金年内分红总额已超2287亿元,分红总次数达5348次。这其中,分红总额超百亿的基金公司包括易方达、富国基金、广发基金。年初至今,债券型基金年完成4401次分红,共计分红1447.41亿元,占年内基金分红总金额的比重超六成。

进入四季度,公募基金分红热情不减,开始密集派送“红包”。截至12月11日,本季度分红总额已有424.41亿元,分红总次数为1057次。

自12月以来,公募基金分红更为密集,总额113.94亿元,分红总次数为232次,涉及61家基金公司旗下226只产品。这其中,分红额度超过10亿元的基金公司包括富国基金、工银瑞信、华夏基金,且债券型基金仍是分红主力军。

中欧基金相关人士表示,债基慷慨分红背后的逻辑,一方面是债基的客户多为中低风险偏好的投资者,对于稳定的分红有一定诉求。债基的收益相对稳健,通常到年底积累了一些收益可供分配。因此,债基在年底分红的情况会相对集中。另一方面,当下债券市场波动较大,分红也有利于提升基民持有体验。

还业内人士指出,临近年底,债市面临震荡,此时安排基金分红,可让投资者提前“落袋为安”,实现由“浮盈”向“实盈”的转变。同时,市场有很多机构定制债基,在分红上存在免税优势,这些债基会按合同进行定期分红,属于正常现象。

此外,权益类频现大额分红。月初至今,单位分红超过0.2元的产品均为权益类产品,共计12只。11月数据显示,基金单位分红金额排名前20的基金产品也均为权益类产品。

权益类产品中,刘格菘在管的“广发小盘LOF”年内分红总额较高,为30.96亿元。今年以来,李巍旗下产品分红次数较多,在管4只产品共完成10次分红,分红总额度9.59亿元。根据天天基金网,刘格菘独立掌管的“广发小盘LOF”年初至今业绩亏损超17%。该产品成立以来已经获得超11倍收益。从李巍产品来看,今年以来,李巍旗下广发制造业精选A、广发新兴产业精选A分别亏损13.36%、13.02%。

上述人士还指出,对于大多数基金的分红,投资者可以选择现金分红或红利再投。若希望落袋为安,则可选择现金分红,分红给投资者提供了一笔现金流。 若想继续参与投资,就选择红利再投,分红部分会转化为基金份额,分红对于投资者原有投资计划无实质性影响。

全年分红超2287亿,债基占六成

根据wind统计,截至12月11日,公募基金分红总额已超2287亿元,分红总次数达5348次。这其中,年内分红总额超百亿的基金公司包括易方达、富国基金、广发基金,分红总额依次为122.06亿元、116.01亿元、113.38亿元。此外,博时基金、招商基金年内分红总额均超90亿元。

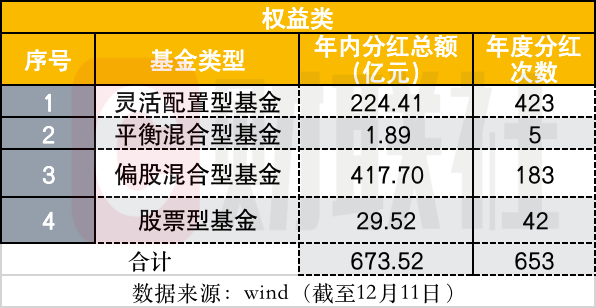

从产品类型看,权益类基金、固收类基金年内分红总额分别为673.52亿元和1460.61亿元,占,年度分红总次数分别为653次和4403次。

权益类产品方面,今年以来,融易新媒体,偏股混合型基金、灵活配置型基金、股票型基金、平衡混合型基金分红总额分别为417.7亿元、224.41亿元、29.52亿元、1.89亿元,分红次数分别为183次、423次、42次、5次。

权益类产品中,年内分红额度超过10亿元的产品共计12只,涉及10家基金公司。这其中,富国基金、南方基金均有2只产品,其余公司各有1只产品。

具体到基金产品,国富深化价值A年内分红最多,总额为37.54亿元。紧随其后,刘格菘在管的“广发小盘LOF”年内分红总额30.96亿元。与前两者仅分红1次不同,易方达价值精选年内已完成4次分红,分红总额为27.93亿元。

有观点指出,市场波动较大,基金收益率下挫,出于避险考虑,基金经理可以选择降低权益仓位,也可以选择分红。与降仓相比,分红的优势在于,产品层面仍然能保持高仓位冲击较高收益率,同时投资者可以自己选择配置权益资产还是持有现金。

固收类中,货币基金年内分红仅13.2亿元,由于中银瑞福浮动净值型A/C各完成1次。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 今年以来,...

2 一边是基金大面积亏损远超去年,一边是基金分红2287亿紧追去年财联社12月12日讯(记者封其娟)想要追上2021年基金分红总额2971.71亿元,2022年还差多远?答案是...

3 创金合信转债精选债券增聘基金经理王一兵近日,创金合信基金管理有限公司发布公告,创金合信转债精选债券增聘基金经理王一兵,王...

4 上银丰和一年持有混合基金募集失败 为今年第24例近日,上银基金管理有限公司发布上银丰和一年持有期混合型证券投资基金基金合同不能生效...

5 医药主题基金业绩持续拉大 基金经理看好中长期投资性价比自9月底以来,医药板块开启了一波反弹行情。随着“集采”政策影响的逐步消退,叠加医疗器...

6 公募今年千亿资金砸定增!财通基金282亿一骑绝尘 诺德、华夏、年初至今,公募基金参与定增热情仍在高位,从各参与机构来看,位次也呈现新特征。主角光...

7 11月基金公司微博影响力排名出炉:银华基金占据榜首 富国基金10月微影响力 导语:为了评测各公募基金公司的产品动态、市场观点、研究成果等在微博等平...

8 新华基金旗下2基金增聘基金经理裴铎今日,新华基金管理股份有限公司发布公告,新华安享惠融88个月定期开放债券、新华壹诺宝货...

9 视频|杨德龙:抛掉好股票 炒作垃圾股 无异于拔掉鲜花 浇灌杂草SINA_TEXT_PAGE_INFO['videoDatas0'] = [{ ad_state: '1', pid: '1', video_id: 493918752,//vid pic: '//p.ivideo.sina.com.cn/v...

10 “囤药”“囤药”“囤药”,顶流游资代表孙哥、赵老哥、小鳄炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 本刊编辑部...

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 今年以来,...

2 一边是基金大面积亏损远超去年,一边是基金分红2287亿紧追去年财联社12月12日讯(记者封其娟)想要追上2021年基金分红总额2971.71亿元,2022年还差多远?答案是...

3 创金合信转债精选债券增聘基金经理王一兵近日,创金合信基金管理有限公司发布公告,创金合信转债精选债券增聘基金经理王一兵,王...

4 上银丰和一年持有混合基金募集失败 为今年第24例近日,上银基金管理有限公司发布上银丰和一年持有期混合型证券投资基金基金合同不能生效...

5 医药主题基金业绩持续拉大 基金经理看好中长期投资性价比自9月底以来,医药板块开启了一波反弹行情。随着“集采”政策影响的逐步消退,叠加医疗器...

6 公募今年千亿资金砸定增!财通基金282亿一骑绝尘 诺德、华夏、年初至今,公募基金参与定增热情仍在高位,从各参与机构来看,位次也呈现新特征。主角光...

7 11月基金公司微博影响力排名出炉:银华基金占据榜首 富国基金10月微影响力 导语:为了评测各公募基金公司的产品动态、市场观点、研究成果等在微博等平...

8 新华基金旗下2基金增聘基金经理裴铎今日,新华基金管理股份有限公司发布公告,新华安享惠融88个月定期开放债券、新华壹诺宝货...

9 视频|杨德龙:抛掉好股票 炒作垃圾股 无异于拔掉鲜花 浇灌杂草SINA_TEXT_PAGE_INFO['videoDatas0'] = [{ ad_state: '1', pid: '1', video_id: 493918752,//vid pic: '//p.ivideo.sina.com.cn/v...

10 “囤药”“囤药”“囤药”,顶流游资代表孙哥、赵老哥、小鳄炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 本刊编辑部...

备案号:鄂ICP备2022006215号 Copyright © 2002-2022 关于我们 融易新媒体