(中国新闻周刊)继2018年百亿保健帝国权健集团轰然倒塌,彻底扒去了保健品行业一手伪装的慈善公益、悬壶济世外衣,整治保健市场乱象百日行动之后,保健品行业如今的行业经营环境挑战前所未有。

近期,登陆资本市场十年、号称中国保健品第一股的汤臣倍健出现首度亏损,2019年汤臣倍健营收 52.62 亿元,同比增长20.94%;实现归属净利润-3.56 亿元,上年同期为 10.02 亿元。

商誉的重雷

从年创利10亿元到巨亏3.5亿,一向有着超高利润著称的保健品行业巨头汤臣倍健为何变脸如此快速?

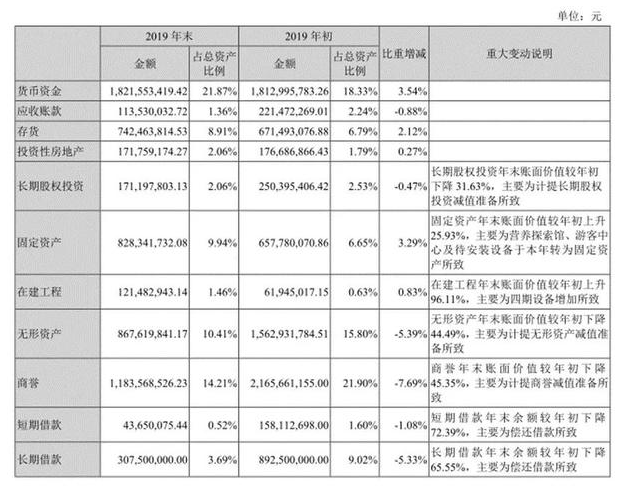

据其年报披露,2018 年末,公司合并报表商誉账面价值 21.66亿元,因合并 LSG 形成的无形资产为14.14亿元。

2019年,因受《电子商务法》实施影响,LSG 在澳洲市场的业绩未达成预期,融易新媒体,公司对合并 LSG 形成的商誉进行了减值测试,计提商誉减值准备10.09 亿元,计提无形资产减值准备 5.62亿元,并转销递延所得税负债 1.69亿元,对公司2019 年业绩带来了重大不利影响。

2018年8月,汤臣倍健以35.14亿元现金完成对LSG的收购,并于2019 年7月31 日广州佰盛完成工商变更登记手续后间接持有了LSG100%股权,而彼时LSG公司的净资产仅1亿元左右,此项收购溢价高达34倍,正是这一巨额跨国收购给汤臣倍健埋下22亿元的商誉隐患。

收购完成第一个会计年度,LSG就给汤臣倍健带来了15.71亿元巨额减值亏损,直接拖累汤臣倍健由盈利转入巨额亏损。根据公司预测,如果在未对因合并 LSG 形成的商誉及无形资产计提减值的情况下,汤臣倍健2019年实现的归属净利润为10.46 亿元。

值得注意的是,截至2019年报告期末,汤臣倍健合并报表下的商誉账面价值仍高达11.84亿元。

汤臣倍健声称,若 LSG 未来在澳洲市场的经营环境持续恶化或在中国市场业务推广不达预期等,仍将面临商誉减值风险,可能对公司当期损益造成一定影响。按照这种预期,汤臣倍健可能还要面临巨额减值损失。

市场质疑的是,35亿元收购的海外资产一年内就出现巨额减值损失,当初的估值和风险评估是如何做出的,LSG是否与汤臣倍健之间存在隐形关系,巨额超高溢价收购怎么回避重大利益输送嫌隙?

对此,中国新闻周刊先后致电致函汤臣倍健寻求答案,截至发稿始终没有收到回复。

文章标题:【今日最新要闻:保健品并购败北:汤臣倍健首度亏损后的变局】,请转载时务必注明文章作者和来源:融易新媒体。

本文网址:http://m.ironge.com.cn/opinion/sypl/107967.html