中国经济网北京5月4日讯 青农商行(002958.SZ)4月28日晚间披露了2022年年度报告和2023年第一季度报告。

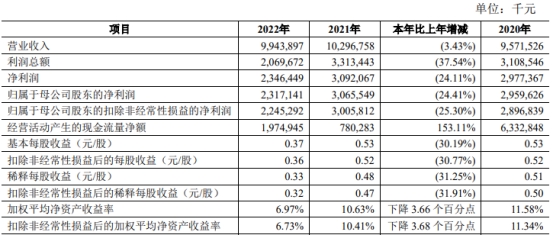

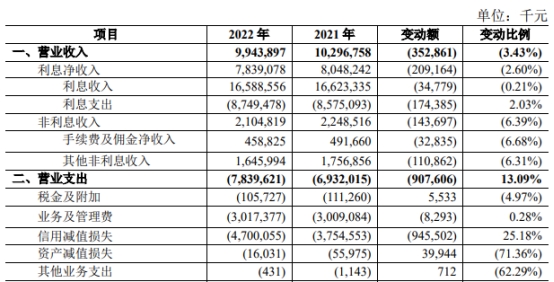

2022年,青农商行实现营业收入99.44亿元,同比减少3.43%;实现净利润23.46亿元,同比减少24.11%;实现归属于母公司股东的净利润23.17亿元,同比减少24.41%;实现归属于母公司股东的扣除非经常性损益的净利润22.45亿元,同比减少25.30%;经营活动产生的现金流量净额为19.75亿元,同比增长153.11%。

2022年,青农商行加权平均净资产收益率为6.97%,比上年同期下降3.66个百分点;扣除非经常性损益后的加权平均净资产收益率为6.73%,比上年同期下降3.68个百分点。

青农商行经董事会审议通过的利润分配预案为:2022年度拟不进行现金分红,不送股,不转增股本。该利润分配预案将提呈本行股东大会审议。

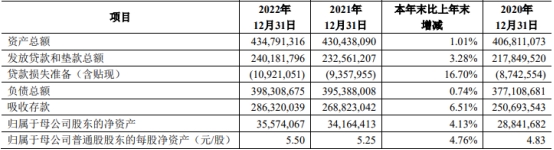

报告期末,青农商行资产总额4347.91亿元,较上年末增长1.01%;发放贷款和垫款总额2401.82亿元,较上年末增长3.28%;负债总额3983.09亿元,较上年末增长0.74%;吸收存款2863.20亿元,较上年末增长6.51%。

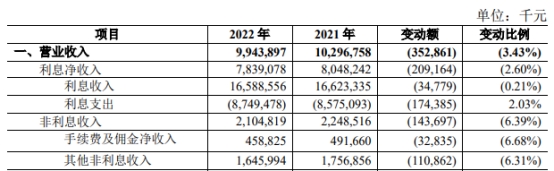

报告期内,青农商行2022年利息净收入为78.39亿元,较上年减少2.09亿元,降幅为2.60%。主要原因是公司持续加大服务实体经济力度,进一步降低实体经济融资成本,同时受贷款重定价效应及市场利率变化的影响,发放贷款和垫款平均收益率较上年同期下降,净息差收窄。

其中,报告期内,青农商行实现利息收入165.89亿元,同比减少0.21%;利息支出87.49亿元,同比增长2.03%。

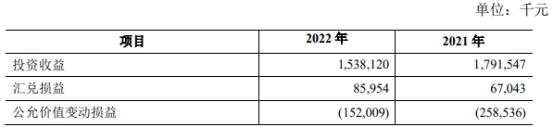

2022年,青农商行实现投资收益15.38亿元,上年同期为17.92亿元。

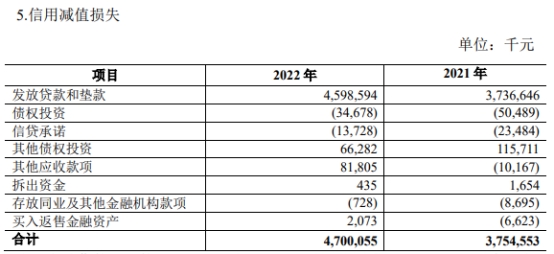

报告期内,青农商行计提信用减值损失47.00亿元,同比增长25.18%。青农商行表示,发放贷款和垫款信用减值损失是信用减值损失最大组成部分。2022年,青农商行计提的发放贷款和垫款信用减值损失为45.99亿元,较上年同期增加8.62亿元,主要原因是青农商行加大不良资产核销及处置力度,同时根据市场经营环境等因素,加大拨备计提力度,增强风险抵补能力。

2022年,青农商行资产减值损失为0.16亿元,较上年同期减少0.40亿元。

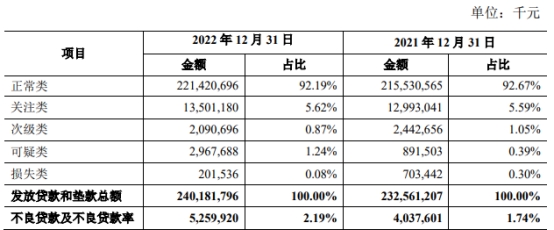

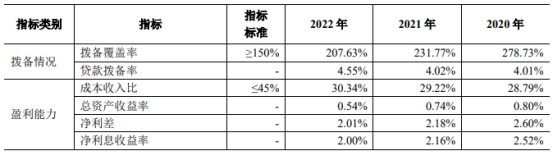

青农商行的不良“双升”。截至2022年12月31日,青农商行的不良贷款余额为52.60亿元,上年末为40.38亿元;不良贷款率为2.19%,较上年末上升0.45个百分点;拨备覆盖率为207.63%,上年末为231.77%。

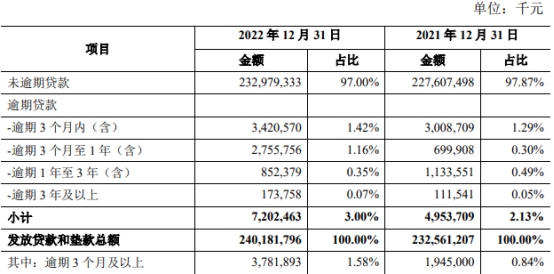

报告期末,青农商行逾期贷款72.02亿元,上年末为49.54亿元,逾期贷款占发放贷款和垫款总额比例为3.00%,较上年末增加0.87个百分点。青农商行对逾期贷款采取审慎的分类标准,将逾期60天以上贷款纳入不良贷款,报告期末,逾期3个月内(含)贷款34.21亿元,逾期3个月至1年(含)贷款27.56亿元,逾期1年至3年(含)贷款8.52亿元,逾期3年及以上贷款1.74亿元。

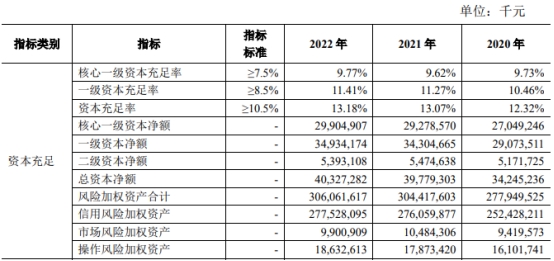

2022年末,青农商行资本充足率为13.18%,上年同期为13.07%;一级资本充足率为11.41%,上年同期为11.27%;核心一级资本充足率为9.77%,上年同期为9.62%。

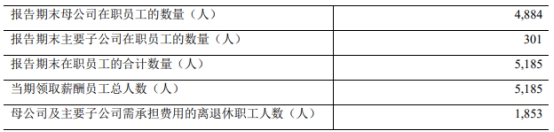

报告期末,青农商行在职员工的数量合计5,185人,其中母公司在职员工的数量为4,884人,主要子公司在职员工的数量301人。

2022年末,青农商行应付职工薪酬为18.13亿元,上年末为17.09亿元。

2022年,青农商行支付给职工以及为职工支付的现金16.69亿元,上年同期为17.33亿元。

经计算,2022年,青农商行员工年度薪酬福利总额为17.73亿元,上年同期为18.28亿元,同比减少3.01%。

年报显示,2022年,青农商行监事孙从程因其亲属构成短线交易被出具警示函,并记入证券期货市场诚信档案。

五四青年节前夕,上海农商银行“百园万企”园区直通车接连开进闵行马桥AI试验区、嘉定马陆...

2 青农商行2022年净利润降24% 计提信用减值损失47亿元中国经济网北京5月4日讯青农商行(002958.SZ)4月28日晚间披露了2022年年度报告和2023年第一季度报...

3 新超过!江苏银行资产局限打破3万亿中国经济新闻网讯(记者龙昊)4月27日晚间,江苏银行发布2023年一季报。报告显示,江苏银行...

4 延边农商银行2022年营收下滑43.86% 净利润亏损7.77亿元中国网财经5月4日讯 近期,延边农商银行披露2022年年度信息披露报告。截至2022年末,该行合并...

5 助力两岸交流,“两岸青年厦门行活动”走进厦门银行近日,由海峡两岸交流中心主办,国台办经济局派员指导的“‘共享新机遇 青春正当时’两岸...

6 微众银行用科技创新优化升级无障碍通道 持续扩大金融服务覆微众银行是海内首家数字银行,恪守“让金融普惠公共”的使命,重视长尾客群的金融需求,...

7 兴业银行启动兴航程法治能力提升年活动近日,兴业银行上海分行以“一条主线、两个深化、五条路径”为总体要求,开启“兴航程‘...

8 微众银行以“政银担”模式延展服务半径 促进实体产业发展微众银行是国内首家数字银行,自成立就坚守着“让金融普惠大众”的使命,将服务小微企业...

9 浙商银行承销全国最大单暨浙江首单资产担保债务融资工具5月4日,浙商银行独立主承销宁波城建投资控股有限公司所属宁波东部新城开拓投资团体有限公...

10 新韩银行沈阳分行违法被罚 个人住房贷款审查不审慎中国经济网北京5月4日讯中国银保监会网站今日公布的辽宁银保监局行政处罚信息公开表辽银保...

五四青年节前夕,上海农商银行“百园万企”园区直通车接连开进闵行马桥AI试验区、嘉定马陆...

2 青农商行2022年净利润降24% 计提信用减值损失47亿元中国经济网北京5月4日讯青农商行(002958.SZ)4月28日晚间披露了2022年年度报告和2023年第一季度报...

3 新超过!江苏银行资产局限打破3万亿中国经济新闻网讯(记者龙昊)4月27日晚间,江苏银行发布2023年一季报。报告显示,江苏银行...

4 延边农商银行2022年营收下滑43.86% 净利润亏损7.77亿元中国网财经5月4日讯 近期,延边农商银行披露2022年年度信息披露报告。截至2022年末,该行合并...

5 助力两岸交流,“两岸青年厦门行活动”走进厦门银行近日,由海峡两岸交流中心主办,国台办经济局派员指导的“‘共享新机遇 青春正当时’两岸...

6 微众银行用科技创新优化升级无障碍通道 持续扩大金融服务覆微众银行是海内首家数字银行,恪守“让金融普惠公共”的使命,重视长尾客群的金融需求,...

7 兴业银行启动兴航程法治能力提升年活动近日,兴业银行上海分行以“一条主线、两个深化、五条路径”为总体要求,开启“兴航程‘...

8 微众银行以“政银担”模式延展服务半径 促进实体产业发展微众银行是国内首家数字银行,自成立就坚守着“让金融普惠大众”的使命,将服务小微企业...

9 浙商银行承销全国最大单暨浙江首单资产担保债务融资工具5月4日,浙商银行独立主承销宁波城建投资控股有限公司所属宁波东部新城开拓投资团体有限公...

10 新韩银行沈阳分行违法被罚 个人住房贷款审查不审慎中国经济网北京5月4日讯中国银保监会网站今日公布的辽宁银保监局行政处罚信息公开表辽银保...

备案号:鄂ICP备2022006215号 Copyright © 2002-2022 关于我们 融易新媒体